«Hvorfor skal en egentlig være gjeldfri?» spurte venninna mi som nettopp hadde kjøpt rekkehus til over 6 millioner. «Med gjeld får vi muligheter til å ha stor plass og en hageflekk han lille kan løpe ut på. Det hadde vi aldri kunnet få, hvis vi ikke hadde tatt opp lån. Og jobbe har jeg tenkt til uansett.» Ja, det er mange gode ting med å kunne låne. Så hvorfor sitter det så langt inne å ta opp et nytt skyhøyt boliglån, som så mange andre gjør? I dette innlegget skal jeg gå gjennom noen fordeler og ulemper med å ta opp lån til egen bolig, og prøve å konkludere om det er farlig eller ikke.

Tre fordeler med lån

1. Det er nesten gratis å låne penger for tida

Lånerentene har aldri vært så lave som de er nå. Nå kan du få rente helt nede på 1-tallet.1 Dette betyr små lånekostnader. Hvis du har et annuitetslån på 3 millioner kroner med nedbetalingstid 20 år og renta er 1,9 %, betaler du 125 000 kroner i avdrag og 56 000 kroner i renter første året.2 Hvis renta holder seg, vil du det tiende året betale 150 000 kroner i avdrag og 30 000 kroner i renter.

Hadde derimot renta vært 7 %, hadde du betalt 72 000 kroner i avdrag og 208 000 kroner i renter første året, og 143 000 kroner i avdrag og 136 000 kroner i renter år 10. Nesten like mye i avdrag og renter etter 10 år!

Ikke bare er rentekostnadene lave for tida. Inflasjonen sørger for at pengene du har lånt blir mindre og mindre verdt. Lånet «krymper». Inflasjonsmålet i Norge er nettopp satt ned fra 2,5 til 2 %. Med en årlig inflasjon på 2 %, betyr dette at penger blir 2 % mindre verdt hvert år. Det er gode nyheter for en lånetager.

Hvis du istedenfor å låne velger å spare penger i banken, er 2 % inflasjon dårlig nytt. Rundt 2 % er nemlig den beste sparerenta du kan få i disse dager.1 Dermed står pengene dine egentlig på stedet hvil, hvis du velger å ha dem på sparekonto.

Om egen bolig kan kalles en investering eller ikke, er det uenighet om. Jeg mener det ikke er det. Likevel har selvfølgelig økning i verdi noe å si for boligeiere. Og alle har vel fått med seg at boligprisene har skutt i været i Norge. De siste 20 årene økte boligprisindeksen med 363 % på landsbasis, dvs. en gjennomsnittlig økning i verdi på boligen på ca 18 % per år.3 Ikke så dumt å bruke penger du får låne «gratis» til å kjøpe noe med en sånn verdiøkning!

2. Du drar nytte av skattepolitikken

Det har vært en villet politikk i Norge at folk skal eie sin egen bolig. Derfor har politikerne i en årrekke gitt skattefradrag på gjeldsrenter, for å gjøre det lettere for folk å håndtere et stort lån.

Sparing oppfordrer derimot ikke skattepolitikken til i særlig grad. Formueskatt slår inn når du har mer enn 1 480 000 kroner i formue.4 For 2018 må du betale 0,7 % til kommunen og 0,15 % til staten i skatt av formue over dette beløpet. Har du lån vil det ta lengre tid før du får en så høy formue at formueskatten slår inn.

Innimellom hører jeg folk si at det lønner seg å ha lån. Det er i de fleste tilfeller en myte og misforståelse! I 2018 var skattefradraget på gjeldsrenter på 23 % prosent av dine renteutgifter. Det betyr at du fortsatt må betale 77 % av rentene fra egen lomme. I tillegg må du betale gebyrer.

Lån lønner seg bare økonomisk hvis:

- Du får andre til å betale på lånet og du selv sitter igjen med verdien. For eksempel hvis du har kjøpt en utleieleilighet som gir leieinntekter som dekker renter og hele eller deler av lånets avdrag.

- Du får høyere avkastning på det du bruker lånet til enn lånet koster deg, så du kan tjene på mellomlegget. For eksempel at boligen du låner til øker i verdi, og det enten er en sekundærbolig som du selger med gevinst, eller det er en primærbolig og du velger å selge og flytte til et område med lavere boligpriser.

I aksjeverdenen omtales å finansiere investeringer med lån som «giring». Er du heldig, kan du tjene gode penger på giring. Men det anses som risikofylt og du skal vite hva du gjør, hvis du velger å finansiere investeringer på denne måten.

Til tross for at det ikke nødvendigvis lønner seg økonomisk å ha lån, betaler du mindre skatt om du har det. Således drar du nytte av skattepolitikken og får «din del av kaka». (At du betaler mer enn skatteletten til banken, er et annet tema.)

3. Med lån får du muligheter du ikke vil hatt ellers

Lån har eksistert like lenge som handel.5 Men først i det 20. århundre ble det virkelig fart i låningen. Ta for eksempel kjøp av bil. Da bilene først kom var det et luksusprodukt kun for de rike. Men så introduserte General Motors billånet på 1920-tallet. Plutselig hadde vanlige folk mulighet til å kjøpe seg bil, selvom de ikke hadde penger der og da. Det samme skiftet fra sparing til låning kom på bolig. Til langt inn i det 20. århundre oppfordret profesjonelle rådgivere potensielle boligkjøpere til å spare opp hele kjøpesummen før de kjøpte seg et sted å bo. I dag er det en naturlig ting for de fleste at både bil og bolig finansieres ved hjelp av lånte midler.

Det er forståelige grunner til at folk flest finansierer boligkjøp med lån. For en vanlig familie vil det ta svært lang tid å spare opp til en bolig. Se for deg en familie på to voksne og to barn med en samlet inntekt på 1 200 000 årlig, som ønsker å kjøpe en bolig til 6 millioner. Hvis de klarer å spare 9 000 kroner i måneden og får en gjennomsnittlig avkastning på 4 % på sparepengene per år, vil det ta dem 30 år å spare opp nok.6 Etter 20 år er barna ute av redet og behovet for boligen til den prisen er kanskje ikke lenger tilstede. Ikke rart de fleste tyr til boliglån!

Ved å ta opp lån, kan du kjøpe bolig selvom du ikke har penger på bok. Og du kan få gleder her og nå du ikke hadde hatt mulighet til å skaffe deg på annet vis.

Etter å ha sett på fordelene med lån, er det kanskje bare å konkludere at det ikke noe problem å kjøre på med høyt lån. Men er det så enkelt?

Tre ulemper med lån

1. Du kan ikke predikere framtidige lånekostnader

Boliglånsrenta påvirkes av veldig mange faktorer, og det er ikke mulig å vite med sikkerhet hva kostnadene vil bli framover. Med mindre du har valgt fastrentelån, som ikke så mange gjør. I følge Norges Banks utlånsundersøkelse, økte etterspørselen etter boliglån i 2. kvartal 2018, mens etterspørselen etter fastrentelån var så og si uendret.7

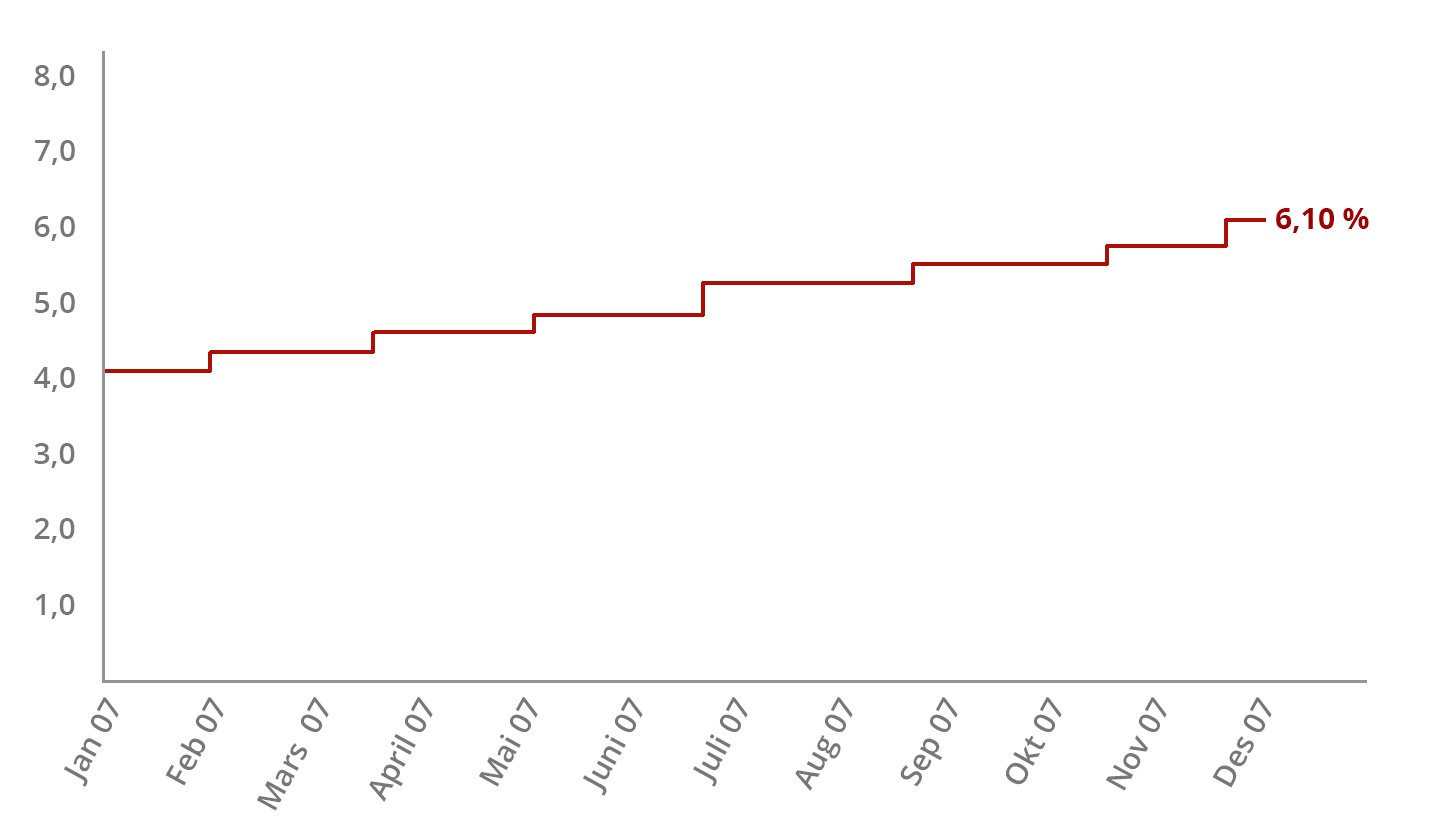

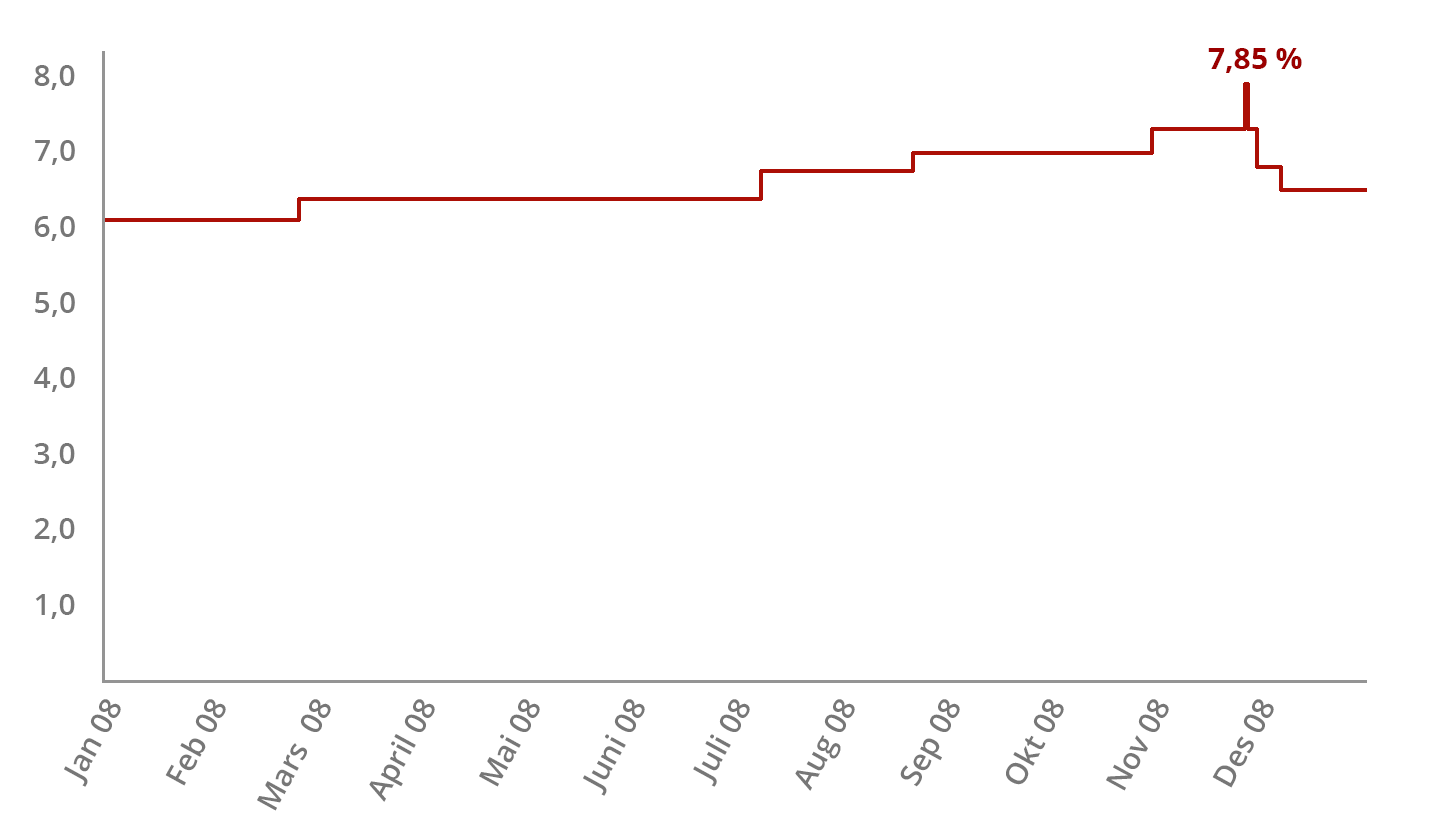

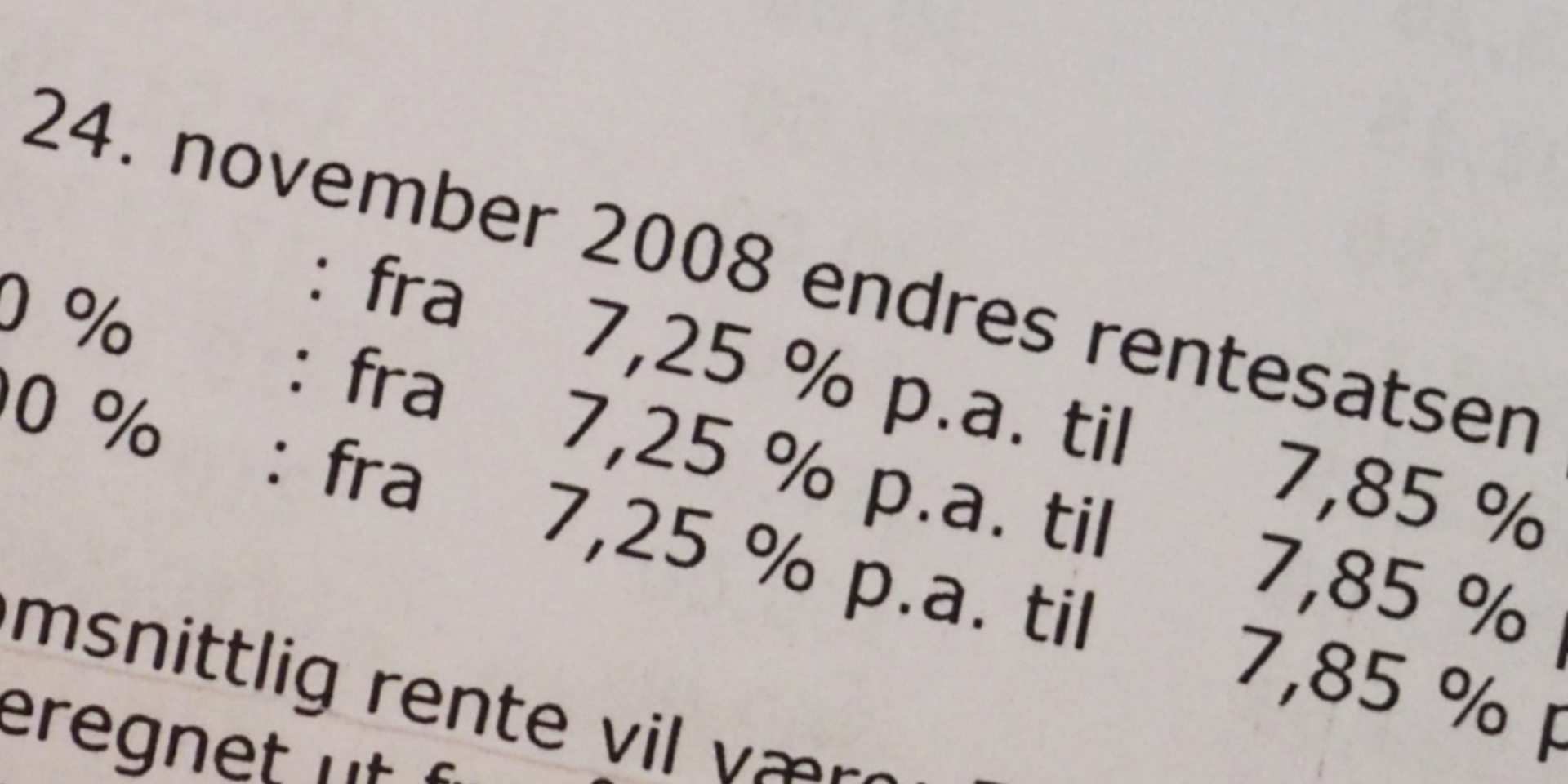

Det var ikke mange som forutså finanskrisen i 2008 og hvilke konsekvenser den fikk for lånerenta til folk flest. Vi var helt oppe i 7,85 % i rente på boliglånet vårt det året. Det merket vi godt!

Les også: Det var en gang… Historien om da lånerenta løp løpsk

Det er få eksperter som tror renta de nærmeste årene blir så høy som den var under finanskrisen. Norges Bank har varslet at folk bør forberede seg på renteoppgang,8 men verken Norges Bank eller noen andre kan si med sikkerhet hva boliglånsrenta blir. Det være seg om ett år eller tretti år, som mange har som nedbetalingstid på lånet. Men at det er unaturlig at dagens lave rentenivå skal holde seg år etter år, kan vi være enige om.

2. Lånefinansiering av bolig kan sette hjemmet ditt på spill

Hvis du har høyt lån i forhold til inntekt, blir du svært sårbar for renteendringer. Du kan bli tvunget til å selge, hvis renta går opp og du ikke takler de økte kostnadene.

Det er skummelt å ta for gitt at en bolig alltid vil øke i verdi.9 Det er bare å se til vårt naboland Danmark for å se helt andre tall enn vi har hatt i Norge de siste åra.10 Eller spole tilbake til finanskrisen her hjemme. Hvis rentene går betydelig opp, har historien også vist oss at boligprisene gjerne går ned. Dermed kan du bli tvunget til å selge for mindre enn du kjøpte for. Hvis du er ordentlig uheldig kan du til og med sitte igjen med restlån, uten å eie noe.

Slik sårbarhet kan du oppleve hvis du blir tilbudt og tar opp et altfor høyt lån, som gjør at du ikke takler en renteøkning i utgangspunktet. Eller hvis du eller partner for eksempel blir arbeidsledig, ufør eller dør, uten at dere har god nok forsikring. Eller ved et samlivsbrudd, hvor du velger å beholde boligen dere har hatt sammen og med det får med deg et lån som egentlig var ment for to.

Finanstilsynet konstaterte i sin rapport om finansiell sårbarhet fra juni at norske husholdninger vil rammes hardt av renteøkning grunnet høy lånegrad. Yngre lånetakere er spesielt utsatt, siden de har små finansielle buffere.11

En undersøkelse tidligere i år viste at 3 prosent mener at de ikke tåler en renteøkning ut over dagens nivå.12 Videre oppgir 17 prosent å kunne tåle en renteøkning på 1 prosentpoeng eller mindre, 20 prosent mener at de tåler en renteoppgang på mellom 1,5 og 3 prosentpoeng, mens bare 1 av 5 svarer at de vil tåle en renteoppgang på mellom 3,5 og 5 prosentpoeng. I en liknende undersøkelse gjennomført i desember i fjor, svarte hele 7 prosent at de ikke tåler høyere boliglånsrente enn i dag.13 Det høres ut som bankene har gitt ut for høye lån, spør du meg!

3. Gjeld er et hinder for økonomisk uavhengighet

Med boliglån kommer en betydelig månedlig utgift. Renter og avdrag må betales hver måned. For de fleste vil dette innebære en forpliktelse som gjør at de må gå på jobb hver dag. De har ikke noe valg.

Økonomisk uavhengighet innebærer å ha så mye penger at en ikke trenger å jobbe mer, hvis en ikke vil. Økonomisk uavhengighet gir frihet. Frihet til å bruke tid på det du virkelig vil.

Er du fullstendig økonomisk uavhengig, har du nok penger til å la være å jobbe resten av livet. Men du kan også ha en viss grad av økonomisk uavhengighet, som gjør at du for eksempel fint hadde taklet å miste jobben eller kan ta noen måneder ulønnet permisjon. Eller at du kan bytte jobb til en som er dårligere betalt, uten å miste nattesøvnen.

Les også: Frihet og økonomisk uavhengighet

De fleste som har som mål å bli økonomisk uavhengige fokuserer på sparing og investering. Planen er å kunne leve av avkastningen på investeringen.

En tommelfingerregel hvis du skal bruke aksjemarkedet for å bli økonomisk uavhengig er at du må spare opp 300 ganger månedlig forbruk. Eksempelfamilien fra tidligere i innlegget bruker 34 000 kroner per måned utenom boutgifter.6 For å bli 100 % økonomisk uavhengige som gjeldfrie med egen bolig, må de dermed spare 10 200 000 kroner. Hvis de tar opp et lån på 6 000 000 kroner til gjennomsnittlig rente 3,5 % over 30 år, øker de månedlige utgiftene med 20 000 kroner. For å takle denne månedlige utgiften, må de totalt spare 16 200 000 kroner.14 Et svimlende beløp for de fleste!

Er målet ditt er å oppnå fullstendig økonomisk uavhengighet, bør du derfor være gjeldfri. Ellers må du spare mye mer for å være sikker på å få høy nok passiv inntekt av investeringene til at du kan betjene lånet. Hvis du likevel velger å ha lån, bør ikke lånet være veldig høyt og heller ikke nedbetalingstida så lang. Hvis ikke kan du se langt etter friheten.

Så er det så farlig med lån, da?

Svaret mitt på spørsmålet blir på den ene siden ja, på den andre siden nei. Å ha boliglån i en periode av livet er ikke så farlig. Det er heller en fordel. For uten lån, vil de fleste ikke kunne kjøpe et eget sted å bo. Men lånegraden må være fornuftig sammenliknet med inntekten din og boligen du kjøper. Og hva en fornuftig lånegrad er, er det du selv som må avgjøre. Ikke banken.

En må heller ikke glemme at det at «alle andre» tar opp høye lån, gjør at risikoen ved å ta opp boliglån blir mindre for den enkelte. Hvis mange nok får problemer med å betale boliglånet, vil vi oppleve så store samfunnsmessige konsekvenser at styresmaktene må gjøre noe. Den totale personlige gjelden er nemlig blitt «too big too fail».

Likevel mener jeg at det er beste å klare seg med minst mulig gjeld gjennom livet. Med høyt lån blir du veldig sårbar hvis noe skulle skje i livet som påvirker din betalingsevne. Er målet å bli mest mulig økonomisk uavhengig, er det enda viktigere å være kritisk til hvor mye gjeld du skal ha. Ellers går drømmen om frihet i vasken. Derfor fortsetter jeg å spare, slik at jeg skal ha en god slump egenkapital, hvis vi skulle velge å kjøpe et større sted å bo.